Come anticipato, l’Agenzia delle Entrate con la CM 53/E del 21/10/2010 ha fornito i necessari chiarimenti sul nuovo obbligo delle comunicazioni black list, la cui prima scadenza, salvo ulteriori proroghe (peraltro opportune, dato che come sempre si fanno uscire circolari a ridosso di scadenza) , sarà il 2 novembre 2010.

Esponiamo in questo intervento gli aspetti salienti:

1. SOGGETTI OBBLIGATI

Sono obbligati all’adempimento tutti i soggetti passivi IVA:

- residenti

- imprese (art.4 DPR 633/1972);

- artisti e professionisti (art.5 DPR 633/1972).

- enti non commerciali pubblici e privati, quando agiscono nella sfera commerciale o agricola (art.4, co.4, DPR 633/1972).

- non residenti (limitatamente alle operazioni territorialmente rilevanti in Italia eseguite con operatori black list), che adempiono a tale obbligo tramite alternativamente:

- la stabile organizzazione in Italia;

- identificazione diretta ex art. 35-ter, DPR 633/1972;

- rappresentante fiscale.

2. SOGGETTI ESONERATI

Sono esonerati dall’obbligo di comunicazione:

- i contribuenti minimi ex art.1, co.96-117 L.244/2007 (“forfettone”);

- i contribuenti in regime delle nuove iniziative produttive ex art.13, L.388/2000 (“forfettino”);

- gli enti non commerciali pubblici e privati per le operazioni “istituzionali”.

3. PAESI BLACK LIST ED OPERATORI ECONOMICI BLACK LIST

Sono considerati paesi Black List i paesi inclusi nei DM 04/05/1999 e DM 21/11/2001. La Circolare 53/E precisa che tali liste vanno considerate congiuntamente, come un’unica lista ed a prescindere dalla condizione soggettiva dell’operatore economico: in pratica, se l’operatore economico ha sede, residenza oppure domicilio in un Paese Black List ai sensi dell’una o dell’altra lista, va comunicata ogni operazione intercorsa con lo stesso. Quindi, ad es. vanno comunicate tutte le operazioni intercorse con operatori economici lussemburghesi anche se non sono holding ai sensi della legge del 1929, e così via.

Scarica l’elenco dei paesi e territori BLACK LIST.

E’ considerato operatore economico “chiunque eserciti, in modo indipendente e in qualsiasi luogo, un’attivitò economica, indipendentemente dallo scopo o dai risultati di detta attività” (art.9, co.1 Direttiva 2006/112/CE).

Dunque, per verificare lo status di operatore economico si possono utilizzare i seguenti elementi probatori:

- l’eventuale certificazione o il numero identificativo rilasciati dalle autorità fiscali competenti degli Stati black list attestanti lo svolgimento di un’attività economica (imprenditoriale, professionale o artistica) da parte del soggetto avente sede, residenza o domicilio in detti Stati o, in alternativa,

- la dichiarazione della controparte che attesti lo svolgimento da parte della stessa di un’attività imprenditoriale, professionale o artistica.

Sono rilevanti ai fini dell’obbligo di comunicazione anche le operazioni effettuate da un soggetto passivo IVA con i seguenti soggetti:

- stabile organizzazione (in Italia/in Paese non black list) con casa madre stabilita in un paese black list;

- rappresentante fiscale (in Italia/in Paese non black list) di operatore economico stabilito in paese black list.

4. QUALI OPERAZIONI VANNO SEGNALATE

Nel modello di comunicazione vanno segnalate le seguenti operazioni:

- ATTIVE

- cessioni di beni (incluse le esportazioni, ed anche quando l’esportazione è preceduta da custodia presso deposito IVA ex art.50-bis DL 331/1993);

- prestazioni di servizi rese;

- PASSIVE

- acquisti di beni (incluse le importazioni, ed anche quando l’importazione è seguita da introduzione a deposito IVA ex art.50-bis DL 331/1993);

- prestazioni di servizi ricevute,

da/verso operatori economici con sede, residenza o domicilio in Paese black list comunitario/extracomunitario.

Le operazioni da segnalare vengono poi suddivise – distintamente per le attive e le passive – a seconda della loro qualificazione IVA, in :

- imponibili;

- non imponibili;

- esenti;

- non soggette ad IVA per mancanza del presupposto territoriale: tali operazioni sono state incluse nel novero delle operazioni da segnalare dal DM 05/08/2010; quindi, vanno dichiarate tutte le prestazioni di servizi fuori campo IVA ex:

- art.7-ter DPR 633/1972;

- art.7-quater DPR 633/1972;

- art.7-quinquies DPR 633/1972.

Con riguardo alle prestazioni di servizi, si ritiene utile la seguente ulteriore precisazione:

- vanno dichiarate le seguenti operazioni poste in essere a partire dal 1° luglio 2010,

- prestazioni ricevute ex art. 7-ter, DPR 633/1972, oggetto di autofattura;

- prestazioni ricevute ex art. 7-quater, DPR 633/1972, territorialmente rilevanti in Italia;

- prestazioni ricevute ex art. 7-quinquies, DPR 633/1972, territorialmente rilevanti in Italia.

- vanno dichiarate le seguenti operazioni poste in essere a partire dal 1° settembre 2010

- prestazioni rese e ricevute ex art. 7-ter, 7-quater, 7-quinquies DPR 633/1972.

5. QUALI OPERAZIONI NON VANNO SEGNALATE

Sono escluse dall’obbligo di segnalazione, ex DM 05/08/2010:

- le operazioni esenti, poste in essere da soggetti che abbiano ottenuto la dispensa dagli adempimenti IVA ex art. 36-bis, DPR 633/1972. Si precisa che l’obbligo di comunicazione permane per le eventuali operazioni imponibili effettuate. Sul punto, l’Agenzia delle Entrate conferma che l’obbligo della comunicazione riguarda solo le operazioni imponibili attive, esclusi quindi gli acquisti imponibili (i soggetti con dispensa ex art. 36-bis, DPR 633/1972, non possono detrarre l’IVA sugli acquisti).

Inoltre non sussiste l’obbligo di comunicazione per le altre operazioni fuori campo IVA (cioè per le operazioni diverse dalle prestazioni di servizi prive di requisito territoriale) quali, ad esempio:

- prestazioni di servizi prive di requisito oggettivo ex art. 3, DPR 633/1972;

- cessioni di beni prive del requisito territoriale (beni che non si trovano nel territorio dello Stato al momento della cessione);

- cessioni di beni prive del requisito oggettivo ex art, 2, DPR 633/1972 (campioni gratuiti, beni omaggio di valore unitario inferiore a € 25,82, ecc.).

6. MOMENTO RILEVANTE PER LA SEGNALAZIONE

Il momento rilevante per determinare il periodo in cui comprendere le operazioni da segnalare :

- per le operazioni per le quali è obbligatorio emettere fattura, coincide con la data di registrazione nei registri IVA ovvero, se precedente o alternativa, nelle scritture contabili obbligatorie;

- per le prestazioni di servizi rese per le quali non è obbligatorio emettere fattura (prestazioni non soggette ad IVA per carenza del requisito della territorialità), coincide con la data di registrazione nelle scritture contabili obbligatorie o, in mancanza, quello del pagamento da parte dell’operatore economico;

- per gli acquisti da San Marino senza addebito d’imposta, coincide con la data di registrazione dell’autofattura o della fattura sanmarinese integrata;

- in generale, le operazioni in cui si applica il reverse charge vanno considerate operazioni passive, in ragione del regime IVA previsto dalla normativa italiana.

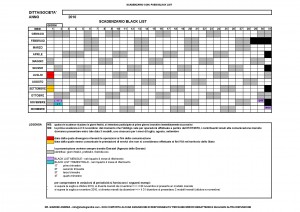

7. PERIODICITA’ DI PRESENTAZIONE

NB: con DM 05/08/2010 la prima scadenza per l’invio delle comunicazioni mensili è stata spostata dal 31 agosto (per le com. di luglio) e dal 30 settembre (per le com. di agosto) al 2 novembre 2010. Significa che i contribuenti mensili il 2 novembre dovranno inviare 3 modelli, quello di luglio, di agosto e di settembre 2010.

La periodicità è la seguente:

- TRIMESTRALE: soggetti che nei 4 trimestri solari precedenti e per ciascuna categoria di operazioni (cessioni/servizi resi/ acquisti/servizi ricevuti) non hanno superato la soglia di 50.000,00 € per trimestre;

- MENSILE: soggetti che nei 4 trimestri solari precedenti e per ciascuna categoria di operazioni hanno superato la soglia di 50.000,00 € per trimestre;

E’ possibile – pur essendo trimestrali – optare comunque per la presentazione mensile, tuttavia la scelta diventa vincolante per l’intero anno solare (cioè per 12 mesi, non fino alla fine dell’anno).

In sede di prima applicazione dell’adempimento, per stabilire la periodicità della comunicazione occorre distinguere tra:

- cessioni di beni, per le quali si dovrà verificare il superamento o meno della soglia di 50.000 con riferimento ai quattro trimestri solari precedenti il 1° luglio 2010 (termine a partire dal quale devono essere segnalate le operazioni), quindi, già a partire dal 1° luglio 2009;

- prestazioni di servizi, per le quali si dovrà verificare il superamento o meno della soglia con riferimento ai due trimestri precedenti il 1° luglio 2010, vale a dire a partire dal 1° gennaio 2010.

La periodicità è trimestrale anche per chi ha iniziato l’attività da meno di quattro trimestri, a meno che, in quelli già trascorsi, non abbia superato il limite di 50.000 €.

Quando la soglia viene oltrepassata, anche in relazione ad una sola tipologia di operazioni, attive o passive (NB: NOTARE LA DIFFERENZA CON L’INTRASTAT) dal mese successivo l’adempimento diventa mensile per tutte le categorie (anche perchè il modello è unico e non distinto per cessioni/servizi resi ed acquisti/servizi ricevuti come per l’Intrastat).

Scarica gli scadenzari BLACK LIST (.PDF)

8. SANZIONI

La CM 53/E ha confermato in pieno l’impianto sanzionatorio già previsto con i precedenti decreti, quindi l’omesso invio della comunicazione, o la comunicazione recante dati incompleti, inesatti, non veritieri espone ad una sanzione da 516€ a 4.130 €, il doppio della sanzione ex art.11 co.1, D.Lgs 471/1997.

Si ribadisce l’inapplicabilità del cumulo giuridico, per cui ogni violazione sarà sanzionata autonomamente.

Si conferma l’applicabilità del ravvedimento operoso, con sanzione ridotta al decimo, quindi da 51€ a 413€ per violazione.

In conclusione, data la pesantezza delle sanzioni fin qui previste e confermate, si consiglia, in caso di dubbi, di includere comunque una data operazione nella comunicazione black list: mentre infatti un’operazione omessa diviene sanzionabile, una operazione esclusa non dovrebbe far scattare la sanzione.