Con le CM 36/E/2010 e CM 43/E/2010, l’Agenzia delle Entrate fornisce importanti chiarimenti sulla nuova disciplina relativa alla compilazione degli elenchi INTRASTAT, a testimonianza che le nuove regole in materia sono tutt’altro che consolidate.

Continuiamo in questa seconda parte dell’articolo la trattazione della CM 36/E/2010, sicuramente la più importante; essa è strutturata in due parti:

1) indicazioni di carattere generale;

2) risposte ai quesiti pervenuti nel forum INTRASTAT.

RISPOSTE AI QUESITI SPECIFICI

QUESITO 1. CAMBIO PERIODICITA’ NEL CORSO DI UN TRIMESTRE

Comportamento di un soggetto trimestrale che supera il limite di € 50.000 nel corso del mese di:

- gennaio. Entro il 25 febbraio presenta l’INTRA trimestrale, contrassegnando nel frontespizio la casella “primo mese del trimestre”.

- febbraio. Entro il 25 marzo presenta l’INTRA trimestrale riferito ai mesi di gennaio e febbraio, contrassegnando nel frontespizio la casella “primo e secondo mese del trimestre”.

- marzo. Entro il 26 aprile presenta l’INTRA trimestrale riferito ai mesi di gennaio, febbraio e marzo, contrassegnando nel frontespizio la casella “trimestre completo”.

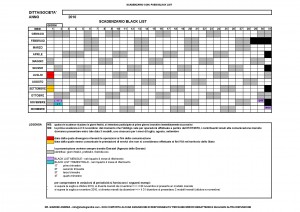

Scarica il foglio di calcolo (.ODS) per determinare la periodicità [download id=”0″]

QUESITO 2. OPERAZIONI A CAVALLO D’ANNO

Per stabilire se una prestazione di servizi vada indicata nell’INTRA, è necessario far riferimento al momento di effettuazione dell’operazione ex art. 6, DPR 633/1972, ossia al pagamento del corrispettivo (eccetto per le prestazioni continuative di durata superiore ad un anno che non comportano versamenti di acconti o pagamenti anche parziali).

Tuttavia, se nel corso del 2009 è stata emessa fattura con applicazione dell’IVA (ad esempio, in base al principio di applicazione dell’IVA nello Stato del prestatore), mentre nel 2010 la stessa prestazione soggiace alla nuova regola generale del Paese del committente, l’operazione non è da considerarsi rilevante ai fini INTRA nel 2010 anche se in tale anno è stato pagato il corrispettivo. Ciò per evitare fenomeni di doppia imposizione.

QUESITO 3. TERMINI DI REGISTRAZIONE FATTURA ACQUISTI INTRA UE

Ai fini IVA, relativamente ai servizi ricevuti, l’autofattura ex art. 17, co. 2, DPR 633/1972,

- va emessa al momento del pagamento del corrispettivo (momento di effettuazione dell’operazione ex art. 6, DPR 633/1972).

- va registrata nel registro IVA vendite entro 15 giorni dall’emissione;

- va registrata nel registro IVA acquisti entro il termine di presentazione della dichiarazione relativa al secondo anno successivo a quello in cui è sorto il diritto alla detrazione.

La normativa INTRASTAT (art. 5, DM 22/02/2010), prevede che il soggetto passivo sia tenuto a riepilogare negli elenchi i dati delle operazioni registrate o soggette a registrazione. Ad esempio un’autofattura emessa il 31 gennaio, data di effettuazione del pagamento, e registrata il 10 febbraio, va inclusa negli elenchi relativi al mese di gennaio.

Le stesse disposizioni si applicano anche nel caso in cui:

- l’autofattura sia stata emessa in via anticipata rispetto al momento di effettuazione dell’operazione (al pagamento);

- nel caso di integrazione della fattura ricevuta dal prestatore comunitario (CM 12/E/2010).

QUESITO 4. OPZIONE PER PERIODICITA’ MENSILE

I soggetti trimestrali che hanno scelto di presentare nel 2010 i modelli con periodicità mensile sono vincolati a questa periodicità per l’intero anno, a prescindere dal mancato superamento del limite di € 50.000.

QUESITO 5. SUPERAMENTO DEL LIMITE (NEL 2009) IN UN SOLO TRIMESTRE

A regime, il superamento del limite anche in uno solo dei 4 trimestri dell’anno precedente, comporta la presentazione dei modelli con periodicità mensile per almeno 4 trimestri consecutivi. Si potrà quindi tornare alla presentazione trimestrale se non si supererà la soglia per almeno 4 trimestri consecutivi.

La CM 14/E/2010 stabilisce che nel primo anno (2010) di applicazione della nuova normativa, gli elenchi riepilogativi relativi ai servizi vanno presentati con periodicità trimestrale fino a quando non viene superato il limite di € 50.000.

QUESITO 6. CASO DI ASSENZA DI OPERAZIONI

Se per un mese/trimestre non vengono effettuate operazioni rilevanti ai fini INTRASTAT non si presenta l’INTRASTAT.

QUESITO 7. INVIO DI BENI IN C/DEPOSITO E OBBLIGHI INTRASTAT

La parte fiscale dell’INTRASTAT non riguarda l’ipotesi in cui i beni vengono spediti in un altro Stato UE senza che si tratti di una cessione intracomunitaria (beni in c/deposito, c/prova, c/visione) di beni ovvero di una cessione intracomunitaria assimilata, cioè, ex art. 41, co. 2, lett. c), DL 331/1993, l’invio di beni in un altro Stato UE effettuato per esigenze dell’impresa che spedisce gli stessi, ivi compresi i casi di beni destinati ad altra impresa comunitaria appartenente allo stesso soggetto nazionale. In questi casi l‘obbligo dell’INTRASTAT scatta al momento in cui si realizza la cessione intracomunitaria, alla quale fa seguito l’emissione della fattura.

QUESITO 8. FATTURE DA PAESE NON ADERENTE ALL’EURO

Per determinare il controvalore in euro delle fatture espresse in valuta, si fa riferimento al cambio pubblicato dalla Banca d’Italia alla data in cui l’operazione si ritiene effettuata (e non alla data in cui viene registrata la fattura).

Per le rettifiche si fa riferimento al cambio del giorno di effettuazione dell’operazione originaria.

QUESITO 9. FATTURE DI ACCONTO PER PRESTAZIONI DI SERVIZI

La rilevazione nell’INTRASTAT di acconti relativi a prestazioni di servizi segue il criterio ex art. 6, DPR 633/1972 (momento di effettuazione dell’operazione). Pertanto, gli acconti relativi a servizi UE vanno nell’INTRASTAT, poiché si considera realizzato il momento impositivo all’atto del pagamento della frazione di corrispettivo.

QUESITO 10. LAVORAZIONI DI BENI

Dal 2010, le lavorazioni di beni in ambito UE, essendo qualificate come prestazioni di servizi:

- vanno indicate nell’INTRASTAT servizi se costituiscono una prestazione autonoma;

- vanno nell’INTRA acquisti/cessioni di beni se invece, sono prestazioni accessorie ex art. 12, DPR 633/1972, all’acquisto o cessione di beni (il loro valore va incluso in quello dei beni acquistati o ceduti).

QUESITO 11. ERRATA INDICAZIONE NUMERO FATTURA NELL’INTRA SERVIZI

Nel caso in cui nell’INTRASTAT servizi si sia indicato il numero e la data della fattura ricevuta dal fornitore, anziché il numero e la data attribuiti dal committente nazionale in sede di emissione dell’autofattura o di integrazione della fattura ricevuta:

- non si presenta alcuna rettifica se l’elenco è stato presentato prima del 18 marzo 2010 (data in cui è stata pubblicata la CM 14/E/2010);

- si presenta il mod. INTRA 1-quinquies/INTRA 2-quinquies, se l’elenco è stato presentato dopo tale data.

QUESITO 12. TOUR OPERATOR

Pacchetti turistici: il regime IVA speciale previsto per le agenzie viaggio non è interessato dalle modifiche introdotte dal 2010 in materia di territorialità e, di conseguenza, alla presentazione dell’INTRASTAT, quindi la vendita di un pacchetto turistico, essendo un servizio che segue il principio del Paese del prestatore, non va nell’INTRASTAT.

Servizi turistici singoli: per quanto riguarda i servizi (hotel, ristorante, volo, guida turistica) venduti singolarmente, si distingue:

- il singolo servizio reso dal tour operator in nome e per conto di un cliente stabilito in altro Paese UE, va considerato attività di intermediazione e, quindi, se reso a soggetti passivi, segue la regola generale prevista dall’art. 7-ter, DPR 633/1972, compresa la presentazione dei mod. INTRASTAT;

- se il singolo servizio è stato previamente acquistato dal tour operator, la rivendita dello stesso va assoggettata al regime del margine ex art. 74-ter, c. 5-bis, DPR 633/1972 e, pertanto, non va nell’INTRASTAT;

- gli acquisti di singoli servizi da parte del tour operator non vanno nell’INTRASTAT in quanto gli stessi non rientrano nella regola generale ex art. 7-ter, DPR 633/1972, bensì tra quelli oggetto di deroghe ai fini della territorialità.

QUESITO 13. INTERMEDIAZIONI PER PRENOTAZIONI ALBERGHIERE

Le prestazioni di intermediazione in nome e per conto del cliente relative a prenotazioni di alberghi siti in Italia costituiscono prestazioni “generiche” ex art. 7-ter, DPR 633/1972, e, pertanto, vanno indicate nell’INTRASTAT (tali prestazioni non rientrano tra i servizi relativi ad immobili ex art. 7-quater, DPR 633/1972).

QUESITO 14. GUIDE TURISTICHE

Il servizio reso da una guida turistica va inquadrato nell’art. 7-quinquies, DPR 633/1972, in quanto tale attività presenta, quale carattere preminente, il “requisito culturale”: tali servizi non vanno quindi nell’INTRASTAT.

QUESITO 15. SERVIZIO PRENOTAZIONI ON LINE

Le prestazioni di servizi relative a prenotazioni on line rese da un tour operator italiano ad un operatore comunitario sono servizi di intermediazione, quindi rientrano nella regola generale ex art. 7-ter, DPR 633/1972 e vanno nell’INTRA 1-quater (servizi resi).

QUESITO 16. VIAGGI DI LAVORO

Il biglietto del treno acquistato da un operatore italiano per un viaggio di lavoro in un Paese UE ed il pranzo ivi consumato, rientrano tra le prestazioni ex art. 7-quater, DPR 633/1972, escluse dalla rilevazione nei modelli.

QUESITO 17. TRASPORTO DI BENI

Il trasporto intracomunitario di beni effettuato per conto di un committente soggetto passivo rientra tra le prestazioni “generiche” ex art. 7-ter, DPR 633/1972. Casistiche:

- trasporto effettuato da un vettore italiano per conto di un committente UE, la fattura emessa dal vettore nazionale non deve riportare l’indicazione dell’IVA. Trattandosi di una prestazione ex art. 7-ter, DPR 633/1972, l’operazione va nell’INTRASTAT;

- trasporto effettuato da un sub-vettore italiano per conto di un trasportatore (italiano) principale, la fattura del sub-vettore deve essere assoggettata a IVA (rileva ai fini dell’imposta in Italia). L’operazione non va nell’INTRASTAT.

QUESITO 18. RIADDEBITO SPESE TRASPORTO

Nel caso in cui il trasporto viene riaddebitato al cliente comunitario , si distinguono due casi:

- se si tratta di prestazione accessoria alla cessione, la prestazione di trasporto va solo nell’INTRASTAT cessioni (la prestazione accessoria segue la sorte della principale);

- se non si tratta di prestazione accessoria alla cessione, la prestazione di trasporto va rilevata a parte nell’INTRASTAT servizi

QUESITI 20 – 21. SOFTWARE SCARICATO DA INTERNET

Ex art. 11, lett. a), Reg. (CE) 1777/2005, i software scaricati da Internet rientrano tra i c.d. “servizi elettronici”; la fattura emessa da un operatore UE ad un operatore italiano per l’acquisto di software scaricato da Internet, costituisce restazione di servizi “generica” ex art. 7-ter, DPR 633/1972, e va nell’INTRASTAT; se produttore del software e venditore dello stesso sono soggetti differenti, nell’INTRASTAT andrà indicato il venditore (ossia il soggetto che fattura il software).

QUESITO 22. E-BAY

Ex art. 11, lett. d), Reg. (CE) 1777/2005, i servizi Internet offerti da E-bay rientrano tra i c.d. “servizi elettronici” (“la concessione, a titolo oneroso, del diritto di mettere in vendita un bene o un servizio su un sito Internet che operi come mercato on line, in cui i potenziali acquirenti fanno offerte attraverso un procedimento automatizzato e in cui le parti sono avvertite circa la realizzazione di una vendita per posta elettronica automaticamente via computer.”); tali servizi rientrano tra le prestazioni generiche ex art. 7-ter, DPR 633/1972, e, quindi, vanno nell’INTRA 2-quater (servizi ricevuti).

QUESITO 23 – 24. RIPARAZIONI

Le riparazioni di beni mobili effettuate a titolo oneroso da operatori italiani nei confronti di operatori comunitari vanno indicate nell’INTRASTAT servizi resi, quindi il prestatore italiano che effettua una riparazione di un macchinario di proprietà di una ditta UE, emetterà fattura non soggetta ad IVA ex art. 7-ter, DPR 633/1972, e presenterà solo l’INTRA 1-quater, poichè il valore dei pezzi di ricambio confluisce nel corrispettivo della prestazione di servizi.

Allo stesso modo, l’invio dei beni da un operatore italiano ad un operatore UE per riparazione, non costituendo una cessione intracomunitaria di beni (ex art.41, co.3 DL 331/1993), va indicato nel mod. INTRA 2-quater (servizi ricevuti).

QUESITO 25. PROVVIGIONI

Le prestazioni di intermediazione ricevute nell’ambito di un mandato con rappresentanza (in nome e per conto), rientrano nella regola generale ex art. 7-ter, DPR 633/1972, e quindi vanno nell’INTRASTAT (v. CM 14/2010).

Le prestazioni rese in nome proprio dall’agente di commercio per conto del committente nazionale, si configurano come mandato senza rappresentanza e, quindi, il rapporto tra mandante (operatore nazionale) e mandatario (agente UE) assume la stessa natura del servizio ricevuto dal mandatario stesso.

Pertanto, se tale ultimo servizio rientra nella regola generale di territorialità (Paese del committente), il relativo riaddebito dall’agente UE al committente nazionale va nell’INTRA servizi ricevuti (del committente nazionale).

Viceversa, se la prestazione acquistata dall’agente di commercio non rientra nella regola generale di territorialità, il successivo riaddebito effettuato nei confronti del committente nazionale non va dichiarato negli elenchi.

QUESITO 26. DIRITTI DI RIPRODUZIONE IMMAGINI

L’acquisto e/o la cessione di diritti di riproduzione di immagini sono prestazioni di servizi ex art. 3, co. 2, DPR 633/1972, che in ambito comunitario rientrano nell’ambito dell’art. 7-ter, DPR 633/1972 (servizi generici) e, pertanto, vanno indicate nell’INTRASTAT quali servizi ricevuti e/o resi.

QUESITO 27. DIRITTI D’AUTORE

La cessione di diritto d’autore da parte dell’autore (lavoratore autonomo UE) o di un suo erede, costituisce un’operazione fuori campo IVA che non è considerata prestazione di servizi ex art. 3, co. 4, lett. a), DPR 633/1972, e non richiede la presentazione dell’INTRASTAT. Diversamente, la cessione del diritto d’autore resa da un soggetto diverso è soggetta a IVA in Italia, va indicata nell’INTRASTAT servizi.

QUESITO 28. CORSI DI FORMAZIONE E ADDESTRAMENTO DEL PERSONALE

Le prestazioni relative a corsi di formazione e addestramento del personale rientrano tra le prestazioni generiche ex art. 7-ter, DPR 633/1972, e, pertanto, vanno nell’INTRASTAT.

Se le stesse prestazioni sono esenti IVA ex art. 10, n. 20), DPR 633/1972, perché rese da istituti o scuole riconosciute da pubbliche amministrazioni e da ONLUS, non vanno nell’INTRASTAT.

QUESITO 29. CESSIONE DI BENI NEL REGIME DEL MARGINE

Le operazioni tra operatori UE rientranti nel regime del margine non vanno indicate nei mod. INTRASTAT ai fini fiscali, mancando il principale requisito corrispondente all’effettuazione di un’operazione di cessione o acquisizione intracomunitaria di beni tra soggetti stabiliti in diversi Stati membri.

QUESITO 31. CESSIONE DI BENI CON RAPPRESENTANTE FISCALE

Caso di una società estera avente sede legale in un Paese UE che dispone di un rappresentante fiscale in Italia e, attraverso quest’ultimo, cede beni ad un operatore italiano: l’operazione costituisce acquisto intracomunitario di beni ex art. 38, co. 3, lett. b), DL 331/1993: il rappresentante fiscale deve compilare l’Intrastat degli acquisti, il cliente nazionale deve emettere autofattura per documentare l’acquisto.

QUESITO 32. DATA E NUMERO FATTURA DA INDICARE NEI MODELLI

L’Agenzia delle Entrate, con CM 14/E/2010, ha precisato che nel Mod.INTRA 2 – quater (servizi ricevuti) i campi “Numero” e “Data” della fattura devono contenere il numero e la data attribuiti dal committente nazionale in sede di emissione dell’autofattura (o di integrazione della fattura ricevuta), secondo la progressione dallo stesso seguita nella propria contabilità nel registro IVA vendite ex art. 23, DPR 633/1972.

Qualora l’operatore annoti le fatture degli acquisti intracomunitari in un apposito unico registro sezionale che assolve al doppio obbligo della registrazione nel registro IVA vendite e in quello IVA acquisti, al documento sarà attribuita una numerazione unica.

QUESITI 33 – 34 – 35 . MODALITÀ DI INCASSO

Nel campo “Modalità di incasso” degli INTRA servizi, va indicato uno dei seguenti codici:

- “A” (accredito): il versamento sul c/c viene effettuato utilizzando anche fonti diverse dal c/c bancario (es. carta di credito);

- “B” (bonifico): il versamento sul c/c bancario viene effettuato utilizzando un c/c bancario;

- “X” (altro): l’incasso e/o il pagamento avviene in una modalità diversa rispetto a quelle citate (es. ricevuta bancaria).

Se al momento della compilazione dei modelli il pagamento non è ancora avvenuto, il campo “Modalità di incasso” va compilato inserendo dati presunti.

QUESITI 36 – 37. PAESE DI PAGAMENTO

Nel campo “Paese di pagamento” degli INTRA servizi va indicato il codice relativo allo Stato in cui il corrispettivo entra nella disponibilità del beneficiario (non il Paese di partenza del flusso finanziario ma quello ove giunge). Se il pagamento non è ancora avvenuto si indicheranno dati presunti.

QUESITO 38. COMPENSAZIONE DI CREDITI E DEBITI

La compensazione di debiti e crediti commerciali comporta che:

- per ogni operazione va comunque compilato il relativo INTRASTAT;

- nel campo “Modalità di incasso” va indicato il codice “X” (altro).

Si espone il caso di un’azienda che emette una fattura di cessione di beni ad un operatore UE dal quale riceve, a sua volta, una fattura per provvigioni. Il credito ed il debito vengono poi reciprocamente compensati: in tal caso va compilato il mod. INTRA 1-bis per la cessione di beni ed il mod. INTRA 2-quater per i servizi ricevuti indicando, quale modalità di pagamento, il codice “X”.

QUESITI 39 – 40 – 41 – 42. MODALITÀ DI EROGAZIONE

Nel campo “Modalità di erogazione” degli INTRA servizi, va indicato uno dei seguenti codici:

- “I” (istantanea): servizi erogati in un’unica soluzione (ad es. trasporto unitario, singola lavorazione, recupero crediti relativo ad un solo cliente anche se sono emesse diverse fatture);

- “R” (a più riprese): servizi erogati ciclicamente (ad es. manutenzioni periodiche, contratto di trasporto che prevede molteplici esecuzioni, contratto di agenzia, pubblicità su cataloghi con più ristampe, rinnovo licenza software).

QUESITI 43 – 44. INDIVIDUAZIONE DEL “CODICE SERVIZIO”

In caso di incertezza, il contribuente deve individuare il codice CPA del servizio che ritiene “più vicino” all’attività effettivamente svolta. Ad esempio:

- il servizio ricevuto da Google per essere posizionati a capolista nelle ricerche effettuate sul relativo motore di ricerca Google adwords) richiede il codice “631130 – Spazi pubblicitari in Internet”;

- le provvigioni fatturate su vendita all’ingrosso di tessuti richiedono il codice “464112 – Servizi di vendita all’ingrosso di tessuti”;

- le provvigioni fatturate su vendita in conto terzi di tessuti richiedono il codice “461611 – Servizi di vendita all’ingrosso per conto terzi di prodotti tessili”.

>>>>Vai alla PRIMA PARTE DELL’ARTICOLO

>>>>Vai alla TERZA PARTE DELL’ARTICOLO

DEVI APPROFONDIRE? UTILIZZA L’E-BOOK DELLO STUDIO GIARDINI

E-BOOK OPERAZIONI INTERNAZIONALI v. 1.09 – agg. 05/2014 – 400 pag. , in vendita sul sito del Commercialista Telematico al prezzo di 25 € + IVA